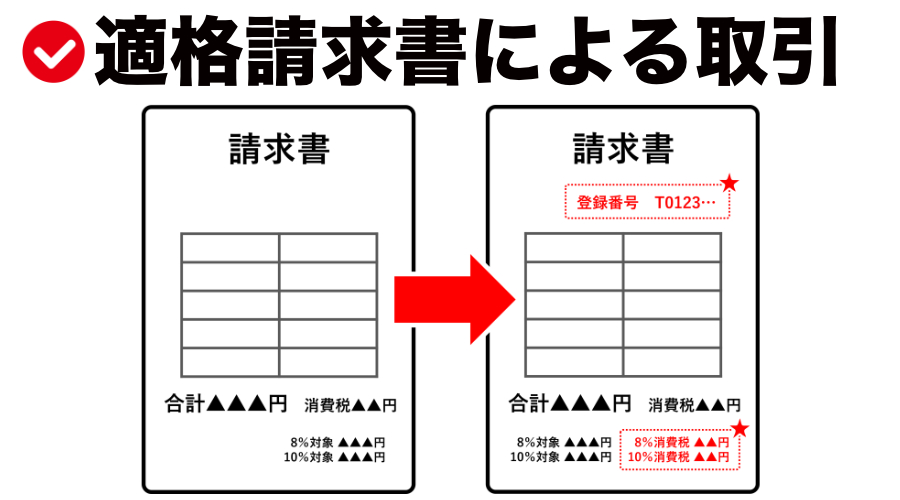

インボイス制度とは、消費税の仕入税額控除を計算する際に、売り手の事業者が発行した適格請求書(インボイス)が必要となる制度です。正式名称は「適格請求書等保存方式」で、2023年10月1日からスタートされます。

このインボイス制度について全てを理解するのは非常に複雑なため、制度自体の説明は簡単に触れ、チャットレディに最も影響がある消費税について詳しく解説していきます。

在宅チャットレディ大募集中

高報酬率で稼ぎやすさ抜群!経験者ならパソコン一式の無償貸与も可能です。インボイス導入による報酬ダウンを懸念するなら、在宅チャトレで稼ぎを増やしませんか!?当社所属のキャストには、インボイスや税務に関する相談も提携税理士がサポートしています。

- 通勤以上の報酬率だから稼ぎやすい

- ジャンルは「アダルト・ノンアダ」どちらでもOK

- 業界最高レベルのサポートあるから稼げる

- インボイス・税務関係は専門家がサポートするから安心

チャットレディは個人事業主なので、所得に応じた確定申告することになります。

住民税も納税することになるのですが、これらの手続きによって家族・旦那にバレる可能性があります。

そこで、確定申告・住民税の納付による家族バレを防ぐ方法について解説しています。

確定申告や住民税の納付でチャットレディの副業がバレる!?同居家族・旦那にバレない、回避方法を解説

確定申告や住民税の納付でチャットレディの副業がバレる!?同居家族・旦那にバレない、回避方法を解説

インボイス制度について説明する前に、チャットレディとして働く女性は事務所との間に一般的に雇用関係はなく、業務委託契約による個人事業主であることを理解した上で内容をお読みください。

「チャットレディ=事業者」になるのです。

- 所属事務所から「インボイスの登録番号」を求められてる。。。どうすればいいの!?

- インボイス制度導入によって実質的に所得が減るってホントなの!?

- 今の事務所がインボイスについて曖昧な回答ばかりで不安、、、他へ移籍したい

- 消費税を払うことで増税になりそう!もっと報酬率の高い事務所へ移籍したい

- インボイスもそうだけど、確定申告についてわからないことがある

最近、インボイス制度に関するご相談が増えています。

わかる範囲で疑問点にお答えしているので、お気軽にご相談ください。(相談は無料)

インボイス制度が導入されることで、チャットレディに最も影響があるのは「消費税」についてです。

これまでは売上高が1000万円以下の事業者(チャットレディは個人事業主なので事業者です)は、消費税の納税が免除されていました。チャットレディで年間1000万円以上稼いでいた人は消費税を納税していましたが、それ以下の人は消費税を納めていませんでした。

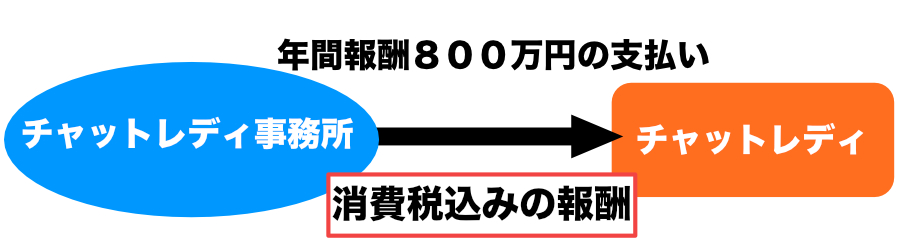

たとえば、1年間にチャットレディで800万円の報酬があったとします。

月額あたり60〜70万円になるので、これくらい稼いでいるチャットレディはたくさんいるでしょう。

これまでは、「チャットレディ事務所」から受け取っていた報酬800万円は消費税分を込みで受け取っているため、本来は消費税分10%を納税しなくてはなりませんでした。(正確には経費として支払った消費税を差し引きます)

「チャットレディ事務所」は消費税分を含めた報酬をチャットレディへ支払っています。

しかし、年間売り上げが1000万円以下の事業者は納税が免除されていたため、チャットレディとして働く人は、実質的に消費税を払うことなく、益税としてそのまま得ていたことになります。

インボイス制度導入前

| 年間売上1001万円以上〜 | 年間売上1000万円以下 |

|---|---|

| 課税事業者 | 免税事業者 |

| 消費税を納める | 消費税が免除(納めていない) |

今回のインボイス制度導入によって最も影響を受けるのは「年間売上1000万円以下の免税事業者」です。

おそらくチャットレディとして働く人の大半が「免税事業者」に該当すると思われため、インボイス制度導入によって、消費税を納める事業者になるかもしれないのです。

というより、ほとんどのチャットレディは消費税を納めることになるでしょう。

まず、「消費税の仕入税額控除」について理解しておく必要があります。

消費税の仕入税額控除とは、課税事業者が消費税を納める際に、仕入れや経費にかかった消費税額を売上にかかった消費税額から差し引くことができる制度のことです。これにより、二重課税を防ぎ、消費税の負担を適切に分担することが目的です。

具体的には、「チャットレディ事務所」が事業者であるチャットレディへ報酬として支払った消費税額を、売り上げで徴収する消費税額から差し引くことができる仕組みです。

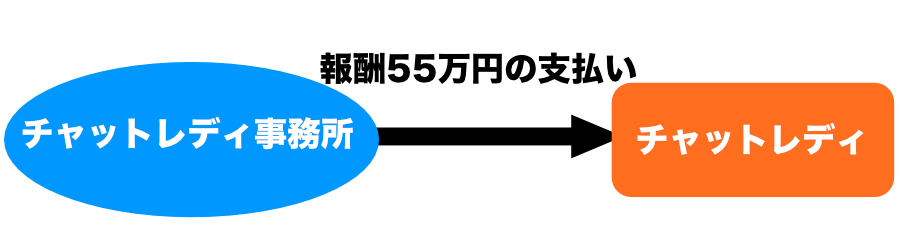

たとえば、月額55万円の報酬を得たとします。

この例だと、「チャットレディ事務所」は税込報酬55万円を事業者であるチャットレディへ支払っていて、消費税5万円は売り上げで徴収する消費税額から差し引くことができるのです。

簡単に説明すると、「チャットレディ事務所」の売り上げに対する消費税が50万円だったとすると、事業者であるチャットレディへ報酬として支払った内の消費税5万円を差し引いた45万円が、チャットレディ事務所が納めるべき消費税額になるのです。

「チャットレディ事務所」が納めるべき消費税は50万円だけど、仕入れ・経費として払った消費税(このケースで言うと、チャットレディへ払った報酬に含まれる消費税額)は、差し引いて払ってくださいねという制度なのです。

2023年10月1日〜インボイス制度導入によって

しかし、2023年10月1日から始まるインボイス制度の導入に伴い、この仕組みを利用するためには、適格請求書発行事業者が発行する「適格請求書」による取引が必要となります。「チャットレディ事務所」が支払った報酬について、業務委託している事業者であるチャットレディが免税事業者だった場合、消費税の仕入税額控除が適用されません。

チャットレディが免税事業者の場合には消費税を二重に払わされるリスクが生じるのです。

そこで、「チャットレディ事務所」は、業務委託契約しているチャットレディに適格請求書発行事業者が発行する適格請求書を求めてくるでしょう。

※適格請求書は、事業者であるチャットレディ(働いている女性)が発行するものです。

まず、適格請求書発行事業者になるためには、適格請求書の交付をしようとする事業者が、税務署へ申請・登録をしなくてはなりません。

ここでポイントになるのが、登録できるのは「課税事業者」のみであり、課税事業者でないと適格請求書発行事業者になれないという点です。免税事業者は登録することができません。

つまり、これまで売り上げ1000万円以下のため消費税の免税事業者になっていたチャットレディは、課税事業者にならなければ「適格請求書発行事業者」になれないということです。

売り上げが1000万円以下のチャットレディは、報酬に消費税分を含めて受け取っていましたが、実質的には消費税を納めておらず、免税事業者でしたが、今後は適格請求書発行事業者として登録し消費税を納めることになる可能性があるのです。

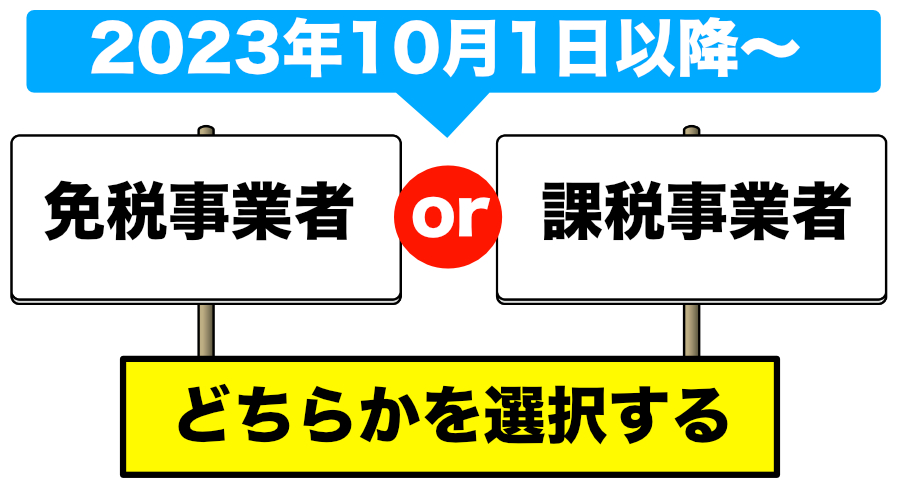

2023年10月1日に導入されるインボイス制度によって、年間1000万円以下の事業者はこれまでと同じ「免税事業者」か「適格請求書発行事業者」として消費税の課税事業者(消費税を納める者)となるかを選ぶことになります。

普通に考えると「免税事業者」として消費税を納めないことを選びたいと思うはずですが、話はそれほど簡単ではありません。

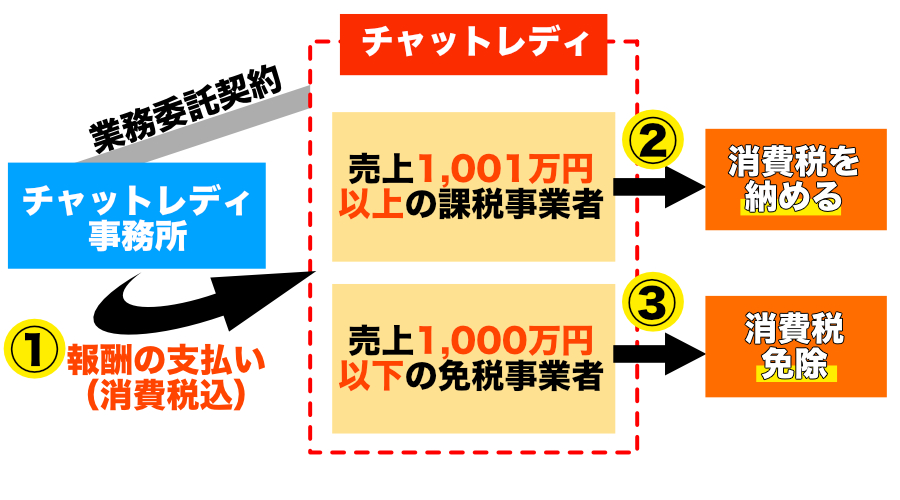

チャットレディの仕事は所属する「チャットレディ事務所」から業務委託による個人事業主として報酬を得ています。所属する「チャットレディ事務所」が課税事業者だった場合、インボイス制度導入によってチャットレディが適格請求書を発行できなければ、消費税の仕入税額控除ができなくなってしまいます。(ほとんどの事務所は課税事業者になるはずです。)

これまでは税込で支払っていた報酬について消費税を払うかどうかは、相手方(事業者=チャットレディ)の責任でした。事業者が年間1000万円以下の免税事業者だろうと、課税事業者だろうと消費税について税込で支払っていればOKだったのです。

以下の図で説明すると

チャットレディ事務所はチャットレディと業務委託契約を結んでおり「①消費税込で報酬の支払い」をしていれば、②の課税事業者だろうと、③の免税事業者だろうと問題ありませんでした。

しかし、インボイス制度導入によって③の免税事業者へ支払った消費税分について、チャットレディ事務所が消費税の仕入税額控除を受けられないため、二重に消費税を支払うことになってしまうのです。

つまり、これまで課税事業者として働いていたチャットレディは、インボイス制度の導入による影響はありませんが、免税事業者として働いていたチャットレディは、課税事業者になって消費税を納めることになるかもしれません。

ここでポイントになるのが、報酬を支払っているチャットレディ事務所が「免税事業者」なのか「課税事業者」なのかです。

まずは、あなたが所属している「チャットレディ事務所」が課税事業者であるかどうか確認しましょう。

もし、免税事業者であるなら、あなたにはほとんど影響はありませんが、チャットレディ事務所が免税事業者である可能性は低いです。

ややこしい話なので補足すると、上記図の「①報酬の支払い」をしている事務所が免税事業者であれば、あなたに報酬を支払っている事務所が消費税を免除されてる事業者になるため、今回のインボイス制度について影響を受けることはないということです。

ただし、年間1000万円以下の売り上げの場合に免税事業者になるのですが、一般的なチャットレディ事務所ならそれ以上の売り上げがあるはずです。そのため、あなたが所属しているチャットレディ事務所は「課税事業者」である可能性が高いでしょう。

現在、チャットレディとして働いてるなら、まずは所属してる事務所に課税事業者なのかどうか確認してみてください。

インボイス制度による消費税の支払いについて影響はありません。下記の流れに従ってインボイス登録センターへ適格請求書発行事業者として登録しましょう。

<所属するチャットレディ事務所に確認>

課税事業者なのか免税事業者なのか確認します。所属する事務所が課税事業者なら「あなた自身が課税事業者」になるかどうか検討しましょう。

・課税事業者を選択する場合

インボイス登録センターに適格請求書発行事業者として登録する必要があります。

・免税事業者を選択する場合

特別手続きは不要ですが、所属するチャットレディ事務所から了承をもらっておくことを推奨します。

登録申請は、管轄のインボイス登録センターに適格請求書発行事業者の登録申請書を郵送するか、e-Taxから申請することができます。

インボイス制度は2023年10月1日からスタートしますが、2023年9月30日までに申請を行えば2023年10月1日が登録日として設定されます。

インボイス制度に対応しないと、どうなるのか!?

課税事業者になるか、免税事業者のまま活動するのか決めることになるのですが、仮に免税事業者を継続するなら、所属するチャットレディ事務所から良く思われない可能性があります。

もしくは、報酬について見直し交渉の場を設けることになるかもしれません。

そのため対策としては

- 課税事業者になって消費税を支払う

- 消費税を支払うことで収入が減るため、売り上げアップを図る

当社では税務関係に関する相談をお受けすることはできませんので、税理士をご紹介しています。

実際に業務を依頼する場合は税理士報酬が発生します。

この記事の監修者情報

税理士法人桜田会計事務所 税理士 山名宗光

神奈川県川崎市の税理士法人にて税務に関する相談を受け付けしています。

ホームページ:http://www.yamana-tax.com/